Le développement des services en ligne pousse de plus en plus d'entreprises à proposer des offres par abonnement. Le paiement récurrent connaît donc une popularité croissante et son marché devrait atteindre près de 8 millions de dollars d'ici 2025. Élément fondamental du commerce moderne, ce processus facilite la vie des clients et des professionnels.

Qu'est-ce qu'un paiement récurrent ?

Un paiement récurrent est un système de règlement qui permet à une entreprise d'effectuer des prélèvements automatiques à intervalles périodiques et prédéterminés. Il s'effectue principalement dans le cadre d'abonnements souscrits par les clients, mais peut aussi s'appliquer à des services répétés.

Les paiements récurrents se produisent lorsqu'un client accepte qu'une entreprise encaisse automatiquement le paiement d'un produit ou d'un service qu'il a acheté selon un calendrier préalablement défini par ce dernier. La fréquence de paiement peut être mensuelle, trimestrielle ou annuelle selon le type d'achat effectué par le client. Dans un souci de transparence, l'entreprise envoie des reçus au client pour chaque transaction.

Couramment utilisé dans les transactions BtoB et BtoC, le paiement récurrent est un modèle de facturation privilégié par les entreprises qui offrent des formules par abonnement afin de s'assurer des revenus réguliers. Il est adopté par de nombreux secteurs tels que :

- Les factures de la vie quotidienne : eau, électricité, téléphonie

- Les salles de sport

- Les plateformes de streaming

- Les logiciels SaaS

- Les associations à but non lucratif pour les dons récurrents

- Les médias comme les journaux et les magazines

- Les fournisseurs de services gérés

- Les fournisseurs de stockage cloud

- Les cours en ligne et les plateformes éducatives

- Les box de produits

Quels sont les types de paiement récurrent ?

Le paiement récurrent peut s'effectuer par différents modes de paiement :

- Les règlements par carte bancaire qui nécessitent de recourir à une passerelle de paiement, c'est-à-dire une interface qui recueille les informations de paiement et de transaction du client pour acheminer le flux monétique.

- Les règlements par prélèvement SEPA nécessitant que le client communique ses coordonnées bancaires en remplissant et en signant un mandat.

- Les règlements par portefeuille électronique par le biais d'applications comme PayPal, Google pay ou Apple pay.

Avantages et inconvénients des paiements récurrents pour les entreprises

Avantages

Les paiements récurrents offrent aux entreprises de nombreux avantages susceptibles de faciliter leur acceptation de ce modèle de facturation. Entre autres, ils leur permettent :

- D'avoir une prévision très précise de leurs revenus, ce qui simplifie leur planification financière.

- De réduire les retards de paiement et les risques d'impayés, puisque le caractère automatique de ces paiements permet d'être payé dans les temps.

- De bénéficier de flux de trésorerie stables et positifs grâce à des revenus réguliers.

- De simplifier la gestion des paiements de leurs clients grâce à l'automatisation, ce qui réduit les tâches administratives et les coûts de gestion des factures.

- De gagner du temps, puisqu'ils permettent d'automatiser le processus de paiement et font donc gagner du temps sur les tâches administratives, de facturation et de recouvrement.

- De conserver leurs clients plus longtemps en les fidélisant, ce qui augmente leur LTV (Customer Lifetime Value).

- D'optimiser l'expérience de leurs clients.

- D'améliorer leur productivité.

- De conquérir de nouveaux marchés.

💶 L'avis de HubSpot

Les paiements récurrents ont un impact sur la prévision du CA, la gestion des commissions, en particulier pour les soumettre à la non-résiliation de l’abonnement sur une durée déterminée, mais ils mettent aussi en évidence le coût de l'acquisition de nouveaux clients, bien supérieur à celui de la fidélisation des clients existants.

Inconvénients

Les paiements récurrents ont également leur lot d'inconvénients. Tout d'abord, ils réduisent la flexibilité financière des entreprises, rendant plus difficile l'adaptation de leur budget face aux dépenses imprévues ou aux changements de revenus. Les entreprises pratiquant les paiements récurrents doivent également se munir d'outils spécifiques pour la gestion d'abonnement. Sans ceux-ci, il est impossible de suivre les règlements faits par les clients. L'entreprise doit également penser aux risques d'impayés si le paiement n'est pas automatisé.

Du côté des clients, les paiements récurrents demandent une responsabilité accrue. En effet, ces derniers doivent s'assurer d'avoir suffisamment de fonds pour pouvoir verser les sommes d'argent nécessaires aux paiements de leurs factures et abonnements.

Quels outils ou solutions utiliser pour gérer le paiement récurrent ?

- HubSpot

- GoCardless

- Stripe Billing

- Chargebee

- Square

HubSpot

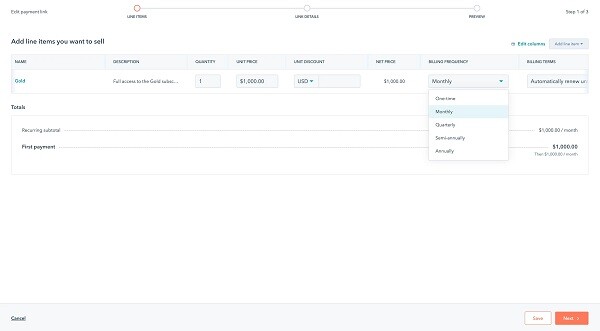

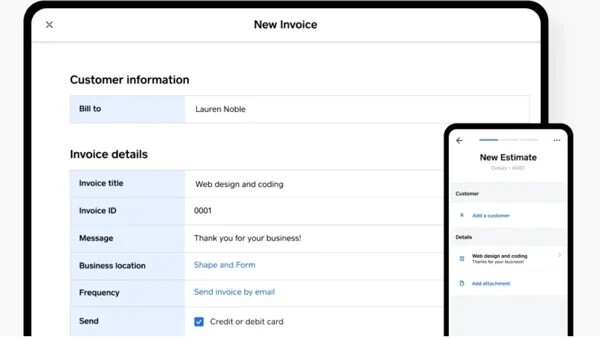

HubSpot propose des outils de paiement offrant une solution de règlement complète. Idéales pour les entreprises qui vendent des services et souhaitent gérer les abonnements, ces solutions leur permettent de collecter les paiements récurrents de leurs clients et de les intégrer à leur CRM. De plus, elles peuvent utiliser des devis incluant des liens de paiement pour finaliser les transactions aisément. Pour ce faire, il leur suffit de configurer le processeur de paiement « Paiements HubSpot », le prestataire de paiement intégré de HubSpot.

HubSpot offre donc une expérience client transparente en s'intégrant parfaitement au CRM des entreprises. Ces dernières peuvent alors proposer des expériences d'achat personnalisées et un paiement rationalisé, le tout avec des données connectées.

Tarifs : Les entreprises versent 2,9 % du montant de la transaction pour les paiements par carte bancaire. Pour les paiements ACH, une commission de 0,5 % est appliquée avec un plafond de 10 $ par transaction.

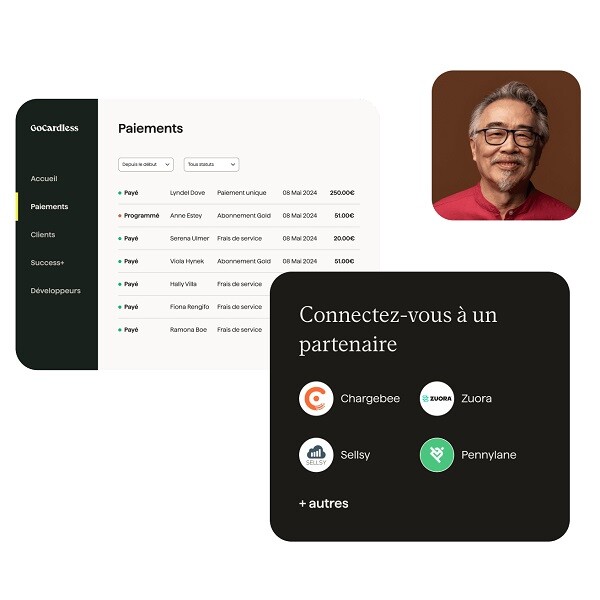

GoCardless

GoCardless est une solution de règlement en ligne conçue pour les paiements récurrents. Destiné aux petites et grandes entreprises, cet outil permet de collecter et gérer les paiements d'abonnement et de factures automatisés en toute simplicité, sans relance ni frais avancés. Les avantages offerts par GoCardless sont nombreux :

- L'encaissement des paiements dans la devise du client dans le cas de transactions internationales.

- Le recouvrement des paiements par prélèvement automatique permettant un meilleur contrôle des règlements entrants.

- Des pages de paiement à conversion élevée pour le processus de paiement, disponibles dans de nombreux formats.

- Une réduction des coûts d'encaissement, de gestion et de rapprochement des paiements récurrents.

- Une réduction des échecs de paiements.

- Une intégration facile à de multiples logiciels d'abonnement.

- Une compatibilité avec plus de 300 logiciels partenaires.

- Une expérience de paiement optimisée.

Tarifs : Les entreprises peuvent utiliser l'outil GoCardless sans frais de transaction pendant 90 jours. Selon la formule choisie, elles payent ensuite entre 1 % et 1,4 % par transaction.

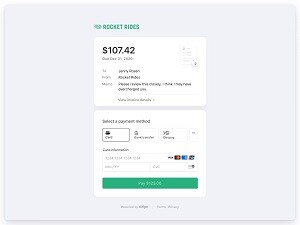

Stripe Billing

Avec Stripe Billing, les entreprises trouvent une solution qui les aide à moderniser tous leurs flux de facturation afin de booster leur croissance. Cette solution complète permet la facturation récurrente et la gestion des abonnements. Les entreprises ont ainsi la possibilité de percevoir des revenus plus élevés, d'accepter les paiements récurrents dans le monde et d'automatiser leurs flux de facturation et de gestion des revenus.

Voici les avantages et fonctionnalités de Stripe Billing :

- La prise en charge de bons de réduction, essais gratuits, produits additionnels, proratas et dépassements.

- La création de modèles de facturation flexibles.

- La facilité d'intégration.

- La réduction des résiliations involontaires grâce aux relances intelligentes et à la mise à jour automatique des cartes bancaires, et donc la sécurisation des revenus.

- L'optimisation des processus de paiement à l'aide d'outils d'automatisation des revenus et des finances.

- Un service d'assistance proactif pour offrir une aide concrète.

Tarifs : Stripe Billing propose une tarification adaptée à la taille des entreprises. La formule Standard permet de verser 1,5 % + 0,25 € pour les cartes standard de l'Espace économique européen et 2,5 % + 0,25 € pour les cartes britanniques.

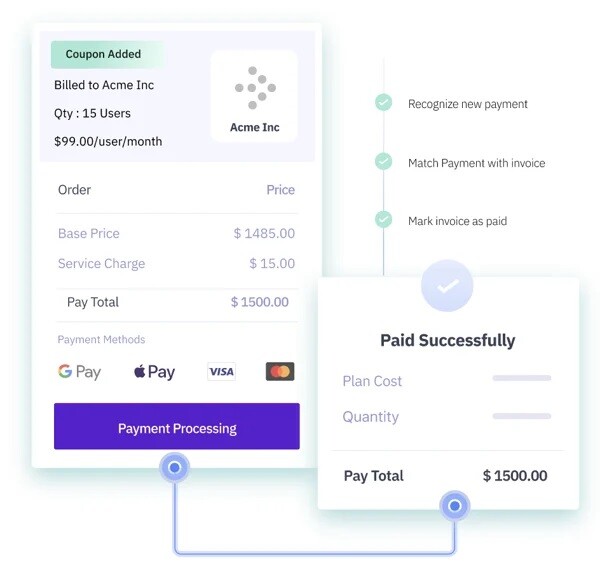

Chargebee

Chargebee propose une solution de facturation récurrente SaaS conçue pour les entreprises de e-commerce par abonnement. Doté d'une plateforme évolutive, ce logiciel permet l'optimisation de la gestion des revenus et des flux de travail liés aux abonnements. Parmi ses fonctionnalités, Chargebee propose plus de 30 passerelles de paiement, la prise en charge de méthodes de paiement alternatives ainsi qu'une collecte des paiements automatisée.

Tarifs : Les tarifs Chargebee sont accessibles sur devis. L'outil offre aux entreprises la possibilité de s'inscrire gratuitement, de planifier une démo ou de contacter le service pour recevoir un devis adapté à leurs besoins.

Square

Square est la solution de référence pour les entreprises qui souhaitent encaisser les paiements de leurs clients et gérer leur activité en boutique ou en ligne. Avec cet outil, elles configurent des paiements récurrents pour facturer leurs clients automatiquement de manière quotidienne, hebdomadaire, mensuelle ou annuelle. Elles envoient également des e-mails automatisés et des factures gratuitement. Par ailleurs, Square garantit un traitement des paiements conforme aux dernières normes de sécurité. De plus, il envoie aux entreprises une notification par e-mail en cas de facture impayée. Les entreprises peuvent gérer le processus des paiements récurrents de deux façons différentes : l'automatisation du processus de facturation récurrente ou les factures autonomes.

Tarifs : Sur Square, les entreprises doivent payer 1,65 % par transaction pour les paiements en magasin. Pour les paiements en ligne, les frais de traitement sont à partir de 1,4 % + 0,25 € par transaction avec des cartes provenant de l'UE et de l'EEE, et de 2,9 % + 0,25 € par transaction avec des cartes en provenance du Royaume-Uni ou de pays hors EEE. Pour les paiements à distance, ces frais démarrent à 2 % par transaction saisie manuellement et à 2,5 % pour les transactions par carte enregistrée, Terminal Virtuel et Factures Square.

Pour fluidifier les transactions de votre entreprise, découvrez les outils de paiement de HubSpot.

Paiement récurrent pour les entreprises : comment les accepter

Mis à jour :

Le développement des services en ligne pousse de plus en plus d'entreprises à proposer des offres par abonnement. Le paiement récurrent connaît donc une popularité croissante et son marché devrait atteindre près de 8 millions de dollars d'ici 2025. Élément fondamental du commerce moderne, ce processus facilite la vie des clients et des professionnels.

Qu'est-ce qu'un paiement récurrent ?

Un paiement récurrent est un système de règlement qui permet à une entreprise d'effectuer des prélèvements automatiques à intervalles périodiques et prédéterminés. Il s'effectue principalement dans le cadre d'abonnements souscrits par les clients, mais peut aussi s'appliquer à des services répétés.

Les paiements récurrents se produisent lorsqu'un client accepte qu'une entreprise encaisse automatiquement le paiement d'un produit ou d'un service qu'il a acheté selon un calendrier préalablement défini par ce dernier. La fréquence de paiement peut être mensuelle, trimestrielle ou annuelle selon le type d'achat effectué par le client. Dans un souci de transparence, l'entreprise envoie des reçus au client pour chaque transaction.

Couramment utilisé dans les transactions BtoB et BtoC, le paiement récurrent est un modèle de facturation privilégié par les entreprises qui offrent des formules par abonnement afin de s'assurer des revenus réguliers. Il est adopté par de nombreux secteurs tels que :

Quels sont les types de paiement récurrent ?

Le paiement récurrent peut s'effectuer par différents modes de paiement :

Avantages et inconvénients des paiements récurrents pour les entreprises

Avantages

Les paiements récurrents offrent aux entreprises de nombreux avantages susceptibles de faciliter leur acceptation de ce modèle de facturation. Entre autres, ils leur permettent :

💶 L'avis de HubSpot

Les paiements récurrents ont un impact sur la prévision du CA, la gestion des commissions, en particulier pour les soumettre à la non-résiliation de l’abonnement sur une durée déterminée, mais ils mettent aussi en évidence le coût de l'acquisition de nouveaux clients, bien supérieur à celui de la fidélisation des clients existants.

Inconvénients

Les paiements récurrents ont également leur lot d'inconvénients. Tout d'abord, ils réduisent la flexibilité financière des entreprises, rendant plus difficile l'adaptation de leur budget face aux dépenses imprévues ou aux changements de revenus. Les entreprises pratiquant les paiements récurrents doivent également se munir d'outils spécifiques pour la gestion d'abonnement. Sans ceux-ci, il est impossible de suivre les règlements faits par les clients. L'entreprise doit également penser aux risques d'impayés si le paiement n'est pas automatisé.

Du côté des clients, les paiements récurrents demandent une responsabilité accrue. En effet, ces derniers doivent s'assurer d'avoir suffisamment de fonds pour pouvoir verser les sommes d'argent nécessaires aux paiements de leurs factures et abonnements.

Quels outils ou solutions utiliser pour gérer le paiement récurrent ?

HubSpot

HubSpot propose des outils de paiement offrant une solution de règlement complète. Idéales pour les entreprises qui vendent des services et souhaitent gérer les abonnements, ces solutions leur permettent de collecter les paiements récurrents de leurs clients et de les intégrer à leur CRM. De plus, elles peuvent utiliser des devis incluant des liens de paiement pour finaliser les transactions aisément. Pour ce faire, il leur suffit de configurer le processeur de paiement « Paiements HubSpot », le prestataire de paiement intégré de HubSpot.

HubSpot offre donc une expérience client transparente en s'intégrant parfaitement au CRM des entreprises. Ces dernières peuvent alors proposer des expériences d'achat personnalisées et un paiement rationalisé, le tout avec des données connectées.

Tarifs : Les entreprises versent 2,9 % du montant de la transaction pour les paiements par carte bancaire. Pour les paiements ACH, une commission de 0,5 % est appliquée avec un plafond de 10 $ par transaction.

GoCardless

GoCardless est une solution de règlement en ligne conçue pour les paiements récurrents. Destiné aux petites et grandes entreprises, cet outil permet de collecter et gérer les paiements d'abonnement et de factures automatisés en toute simplicité, sans relance ni frais avancés. Les avantages offerts par GoCardless sont nombreux :

Tarifs : Les entreprises peuvent utiliser l'outil GoCardless sans frais de transaction pendant 90 jours. Selon la formule choisie, elles payent ensuite entre 1 % et 1,4 % par transaction.

Stripe Billing

Avec Stripe Billing, les entreprises trouvent une solution qui les aide à moderniser tous leurs flux de facturation afin de booster leur croissance. Cette solution complète permet la facturation récurrente et la gestion des abonnements. Les entreprises ont ainsi la possibilité de percevoir des revenus plus élevés, d'accepter les paiements récurrents dans le monde et d'automatiser leurs flux de facturation et de gestion des revenus.

Voici les avantages et fonctionnalités de Stripe Billing :

Tarifs : Stripe Billing propose une tarification adaptée à la taille des entreprises. La formule Standard permet de verser 1,5 % + 0,25 € pour les cartes standard de l'Espace économique européen et 2,5 % + 0,25 € pour les cartes britanniques.

Chargebee

Chargebee propose une solution de facturation récurrente SaaS conçue pour les entreprises de e-commerce par abonnement. Doté d'une plateforme évolutive, ce logiciel permet l'optimisation de la gestion des revenus et des flux de travail liés aux abonnements. Parmi ses fonctionnalités, Chargebee propose plus de 30 passerelles de paiement, la prise en charge de méthodes de paiement alternatives ainsi qu'une collecte des paiements automatisée.

Tarifs : Les tarifs Chargebee sont accessibles sur devis. L'outil offre aux entreprises la possibilité de s'inscrire gratuitement, de planifier une démo ou de contacter le service pour recevoir un devis adapté à leurs besoins.

Square

Square est la solution de référence pour les entreprises qui souhaitent encaisser les paiements de leurs clients et gérer leur activité en boutique ou en ligne. Avec cet outil, elles configurent des paiements récurrents pour facturer leurs clients automatiquement de manière quotidienne, hebdomadaire, mensuelle ou annuelle. Elles envoient également des e-mails automatisés et des factures gratuitement. Par ailleurs, Square garantit un traitement des paiements conforme aux dernières normes de sécurité. De plus, il envoie aux entreprises une notification par e-mail en cas de facture impayée. Les entreprises peuvent gérer le processus des paiements récurrents de deux façons différentes : l'automatisation du processus de facturation récurrente ou les factures autonomes.

Tarifs : Sur Square, les entreprises doivent payer 1,65 % par transaction pour les paiements en magasin. Pour les paiements en ligne, les frais de traitement sont à partir de 1,4 % + 0,25 € par transaction avec des cartes provenant de l'UE et de l'EEE, et de 2,9 % + 0,25 € par transaction avec des cartes en provenance du Royaume-Uni ou de pays hors EEE. Pour les paiements à distance, ces frais démarrent à 2 % par transaction saisie manuellement et à 2,5 % pour les transactions par carte enregistrée, Terminal Virtuel et Factures Square.

Pour fluidifier les transactions de votre entreprise, découvrez les outils de paiement de HubSpot.

Paiement

Partager cet article sur les réseaux sociaux

Articles recommandés

Créer un lien de paiement : explications + 5 outils à connaître

Qu'est-ce qu'un processeur de paiement ? Conseils pour bien le choisir

Pourquoi et comment accepter les paiements en cryptomonnaie

9 solutions de paiement en ligne pour votre site e-commerce

Les 10 meilleurs logiciels de paie en 2025